资本创新风起云涌 房企融资再显分化

搜房产业网讯:中国指数研究院[微博]7月4日发布《2014上半年品牌房企融资专题研究》,2014年房地产市场销售放缓,货币市场仍将延续紧缩常态,上半年房地产企业的整体流动性趋紧,融资难度增大。在此背景下,房企的融资环境继续呈现分化,优秀品牌房企优势依然突出,而中小房企资金压力愈发凸显。【下载报告】【更多报告】

2014年中盘点——品牌企业销售业绩专题研究

2014年6月中国房地产指数系统百城价格指数报告

2014年房地产市场销售放缓,货币市场仍将延续紧缩常态,上半年房地产企业的整体流动性趋紧,融资难度增大。在此背景下,房企的融资环境继续呈现分化,优秀品牌房企优势依然突出,而中小房企资金压力愈发凸显。面对日益趋紧的现金流压力,品牌房地产企业积极创新融资方式,把握国内外资本市场窗口期,积极发展多元融资渠道,以期在市场调整期实现逆势突围。

内房企多途径赴港搭建融资平台,B转H、分拆上市开辟融资新思路

香港市场资本活跃,IPO和发债等融资较为畅通,成为国内房地产企业上市首选。此外,中国证监会有意取消境外上市的行政审批,也利好房地产企业在港上市融资。2014年以来,内房企通过多途径筹谋在港搭建融资平台,共有6家内房企成功在港挂牌上市,融资总额约90亿港元,超2013年全年。

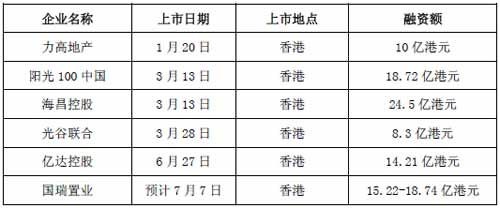

表:2014年以来在内房企赴港IPO融资情况

除土地储备规模与质量外,独特的业务模式能够增强房地产企业在资本市场的吸引力,2014年海昌控股、阳光100中国、光谷联合、亿达控股等多家企业因其特色的经营模式备受投资者认可,融资额在8-25亿港元之间,成功叩响香港资本市场大门;2014年6月25日,万科B转H股成功落实,解决了B股丧失再融资功能的困局,“A+H”易获得境外评级机构更高的评级,有效开拓资金来源,降低未来融资成本,同时有利于推进企业国际化战略,未来预期有更多地企业将构筑“A+H”融资体系;此外,分拆优质资产上市,也可得到投资者的青睐,2014年以来,花样年、众安房地产、方兴地产分别分拆旗下物业管理、商业综合体、酒店业务实现成功在港上市,为培育企业核心业务提供资本支持。

内房企积极出海搭建资本市场平台,意味着房地产企业趋于通过市场化、资本化方式获取优质资金。而国际资本化平台的搭建能够为房企提供资金支持的同时,将有助于提高企业在国际市场上的影响力,也成为企业实施国际化战略的重要步骤。

上半年海外发债规模近800亿元,融资成本有所上升

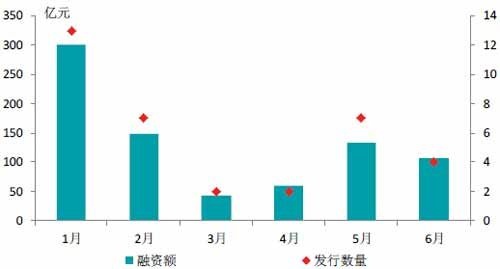

图:2014上半年海外债融资额及发行数量

2014年上半年,共有25家房地产企业通过境外融资平台发行35笔债券,共募集资金约合人民币797亿元,发债规模较去年同期略有缩减。但是,仍有多家房企多次通过境外平台获得较大的融资额度,如华润置地于2月、5月共发行3笔债券总额约合人民币达89.6亿元,雅居乐于2月发行两笔票据总额约50亿元,6月绿地集团在香港成功发行两笔5年、10年期共计10亿美元高级票据。

表:部分房企2014年与2013年同期限债券利率对比

从融资成本来看,2014上半年,受美国QE逐步退出及人民币汇率波动等因素影响,房地产企业海外发债利率已有明显上升。如世茂房地产2014年发行7年期6亿美元债券,票息率为8.125%,利率较去年发行同期限8亿美元债券提升1.5个百分点;方兴地产、佳兆业、万科等房企2014年发行债券与2013年同期限债券利率均有不同程度的提升。但是相比之下,万科、保利、绿地、华润等领军企业的发债始终受到投资者的青睐和较高评级,成本保持突出优势,2014年发行债券利率均在6.0%以下,在行业分化、市场波动时期融资优势更为明显。

在房地产市场预期变化的背景下,房地产企业投资节奏将放缓,加上境外投资者更趋谨慎,预计下半年海外发债将有所收紧,企业融资成本也将继续上升;在此背景下,优质房企发债规模及成本优势将进一步凸显,中小房企海外发债难度将加大。

相关知识

资本创新风起云涌 房企融资再显分化

龙头房企马年再掀融资潮 地产商进入直融时代

上市房企扎堆再融资背后的玄机

政策解锁房企融资忙 一二线城市房价或加速反弹

股市火爆叠加楼市回暖 上市房企密集再融资“储粮”

股市火爆叠加楼市回暖 上市房企密集再融资

房企融资:春天里的故事来了吗?

揭秘房企首批再融资 国土部意见已反馈证监会

房企融资政策松绑开发商钱景几何

房地产调控向市场化转变 房企融资告别一刀切