东鹏本周五将赴港上市 挂牌后表现或可期

佛山东鹏总部大楼

历经十年筹划,东鹏最终定于本周五29日在香港排期上市,股份代号为03386,届时将成为国内建陶行业中首家在香港上市的企业。消息发出近半个月以来,不少业内人士都表示祝福与看好,期待东鹏成功上市能打破陶瓷卫浴行业上市难的困境。香港证券资深人士看好东鹏上市后表现,连续几年销售增长潜力不俗,相信上市后表现也值得期待。

上市拟集资额最多11.35亿 40%为扩张生产线

招股书披露,东鹏将在全球发售股份的总数为2.49亿股股份。其中,香港公开发售股份数目为2494万股,国际发售股份数目为2.24亿股,每股发行价格3.68港元到4.55港元,上市拟集资额最多为11.35亿。倘以发售价中位数 4.12 元计,售股所得款项净额约为 9.54 亿港元。其中 3.82 亿元 (40%) 用作生产厂扩张及升级;9,540 万元 (10%) 用作分销网络扩张、成立额外地方销售管理办公室及聘用额外销售及营销人员;9,540 万元 (10%) 用作研究及开发,包括开设新研发中心,9,540 万元 (10%) 用作偿还贷款,2.38 亿元 (25%) 用作合并与收购以补足现有产品线及销售渠道;以及4,770 万元 (5%) 供作一般营运资金。

从公司股东分配情况来看,东鹏控股董事何新明占31.48%股份,High Ride占 17.53%、董事陈昆列占12.89%,红衫资本占7.82%。上市后,何新明作为企业最大单一股东,个人财富最小可达到17亿港元,折合人民币13.26亿元。

东鹏控股董事何新明

一边改制一边增长东鹏连续三年业绩增长迅速

自2003年何新明首次透露东鹏的上市展望,东鹏就为上市进行了长达十年的调整和改制。《招股书》透露,东鹏为完成上市,曾进行了一系列重组,包括建立境外架构,成立境内控股公司,注入境内业务,收购卫浴产品业务,引入风投公司红杉资本作为其上市前投资。经系列运作,东鹏控股包括瓷砖和卫浴产品两大主营业务。《招股书》显示,今年上半年瓷砖卫浴产品实现12.74亿,同比增长了19.23%。而纵观2010年到2012年的收益分别为9.7亿、19.78亿、24.97亿;毛利则从2010年2亿增长至2012年8.9亿元,数据证实,东鹏经营收益及毛利连续三年得到了较为明显的增长。

据了解,东鹏控股上市独家全球协调人及独家保荐人为高盛(Goldman Sachs),联席账簿管理人及联系牵头经办人为高盛、德意志银行集团以及中银国际。资料显示成立于1869年的高盛集团是一家国际领先的投资银行和证券公司,向全球提供广泛的投资、咨询和金融服务,高盛一直在帮助中资公司海外股票发售中占据领导地位,中国移动、中国石油、中国交通银行等都曾是它的客户。

业内期待东鹏上市能提供成功模板

随着陶瓷行业不断发展,单纯产品运作已经无法满足企业快速发展,不少企业转向资本市场运作,希望上市可以给企业带来更大的发展机会。从国内最早上市的鹰牌陶瓷算起,陶瓷行业在资本市场的摸索已长达十多年,但一直以来众多陶瓷卫浴企业始终难以在此领域风生水起。

据不完全统计,国内已经上市和曾经上市的陶瓷卫浴企业包括斯米克、亚洲陶瓷、天欣集团、航标卫浴、中宇、成霖、海鸥、鹰牌、亚细亚等,但目前正式上市并且市场反响非常好的企业并不多,陶瓷企业上市后业绩不良,或被摘牌的例子均有发生。而正在筹备或曾经筹备上市的陶瓷卫浴企业则包括蒙娜丽莎、新明珠、新中源、欧神诺、帝王洁具、英皇卫浴等等。尽管有上市想法的企业非常多,但受困于陶瓷行业被冠以“三高”的帽子,在环保生产、财务规范等方面往往难以继续迈进,不少企业都选择了暂缓上市计划。有业内认识分析,此次东鹏陶瓷作为国内最大最有历史的生产商若成功上市,将能给行业提供更多的模板,唤醒他们继续推进上市计划的野心。

民族企业成功上市 提振行业正能量

尽管陶瓷企业上市困难重重,但腾讯网亚太家居记者联系采访了多为业内人士,他们大多对东鹏的上市表示看好,其上市也陶企上市提振正能量,未来这段时间将会是陶瓷企业筹备上市的爆发期。

一位在佛山陶瓷行业十余年的媒体分析认为,作为众多筹备上市的陶瓷企业,东鹏的硬件设备、品牌基础比较好,而且近几年其效益也是看得到的提升,经销商数量、新品推出及销售成绩也是节节上升,这些数据是实实在在的。“通过上市能让东鹏这一民族品牌走得更好更成熟。”中国陶瓷行业协会佛山办事处主任蓝卫兵也认为东鹏正式上市后,对整个行业都是极大的利好,提振了行业的信心,相信可以带动更多的陶瓷企业奔向资本市场。”蒙娜丽莎集团董事张旗康则表示,陶瓷企业通过上市会更容易实现做大做强,在上市以后,企业可以实现直接融资,“相信东鹏在上市以后,对它未来的发展会带来很大帮助。”

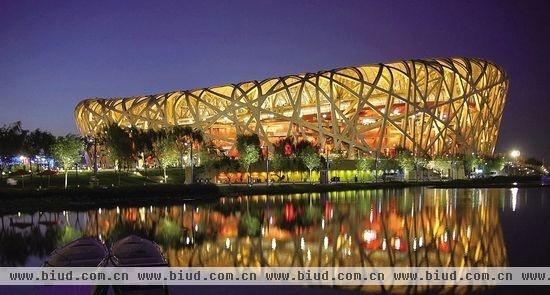

东鹏产品入选鸟巢

预测:

瓷砖业绩受房地产政策影响 东鹏增长潜力不俗

作为房地产行业的下游企业,瓷砖企业的业绩往往受到房地产政策、调控等因素的影响,具有一定的风险性。

业内人士指出,2014年国家全面征收房产税,容易打压房价,这对建材行业来说并非利好消息。但也有观点认为,在三中全会改革提出新的人口政策,面对人口老化问题,内地将落实放宽一孩政策,容许一方是独生子女的夫妇可生育两个孩子,加上中央推进新型城镇化发展,料未来住屋需求将会增加。除了房地产市场会因此受惠外,相信对家居建筑材料行业亦有正面影响。

香港AMTD证券业务部总经理邓声兴认为东鹏业务表现理想,主要受惠几项竞争优势,首先公司品牌知名度高,产品曾应用于北京奥运场馆及中国商务部大楼等高端项目,以零售价计,集团虽为内地最大瓷砖公司,但市场竞争者分散,未来有收购合并机会。截至今年上半年,集团拥有514个一级经销商,销售网络覆盖388个内地城市,开设1514个零售店,超过88%等经销商是独家销个东鹏品牌瓷砖。集团未来会致力发展三四线城市,相信增长潜力不俗。

东鹏招股价为每股3﹒68至4﹒55元,集资最多11﹒35亿,预测2014年市盈率为8﹒3至10﹒3倍,相比业务近似的大自然地板(2083)现时市盈率13﹒8倍,估值合理,加上近日市况理想,邓声兴认为,相信东鹏挂牌后表现可期。

观点:

行业评论家韩复兴:从长远来看,上市对于陶瓷企业的发展将十分有利。陶瓷企业当前运作并不规范,企业上市后会历经规范运作的一个过程,在短期内会使企业发展面临不适的境地;但是,另一方面也会促使企业调整自身运营策略来适应上市后的运作,有利于形成长远的竞争力,从而提升品牌影响力。

中国陶瓷工业协会市场部高级顾问张有卓表示:香港金融市场相当活跃,监管规范严格,上市后的企业将会面临全面的竞争,借助‘金融’杠杆作用,促使东鹏从产品、运营、管理等方面调整战略,全面提升自身品牌的综合效益。不过,企业上市后会增加企业经营压力,陶瓷行业被外界冠以‘三高’的帽子,这会让股民对陶瓷企业的信心不足,从而影响股市波动;另一方面,陶瓷行业容易受房地产的影响,具有一定的风险性。上市陶企可以同时涉入多个领域的投资,以减轻来自同一个领域可能带来的风险。除此以外,相关陶企上市时,可将陶瓷行业融入房地产等第二产业,两者的深度结合不仅有利于金融人才的聚集,同时对于未来企业品牌的做大做强也将产生深远影响。(观点摘自《陶城报》)

(来源:腾讯网·亚太家居 作者:刘凤桢)

相关知识

东鹏本周五将赴港上市 挂牌后表现或可期

东鹏陶瓷拟月底赴港上市 首家登陆港股的陶瓷企业

东鹏陶瓷拟月底赴港上市

年末内地房企再现扎堆赴港上市热潮

万达商业地产拟赴港上市 王健林有望重夺首富

万达商业地产拟赴港上市 财富有望超16亿重夺首富

东鹏控股赴港上市 何新明财富将达11.33亿-14亿

东鹏赴港上市融资或超11亿

东鹏控股今日赴港上市

东鹏二次招股 高调预告上市