红星IPO募资44.5亿元 近8成用于开店扩张与电商

4月25日晚间,证监会再次发布25家拟IPO企业预披露文件。其中,红星美凯龙家居集团股份有限公司首次出现在披露名单之列。业内指出,这意味着为上市筹备多年的红星美凯龙进入了实质性的申报阶段。如果上市成功,红星美凯龙将成为国内首个上市的家居卖场企业。

融资44.5亿元 近8成资金用来开店和电商建设

预披露材料显示,申报的企业是红星美凯龙家居集团,注册地为上海,所属行业是批发和零售业,拟上市地为上海证券交易所,保荐机构为华安证券有限责任公司,会计师事务所是德勤华永会计师事务所有限公司,备注的状态是初审中。

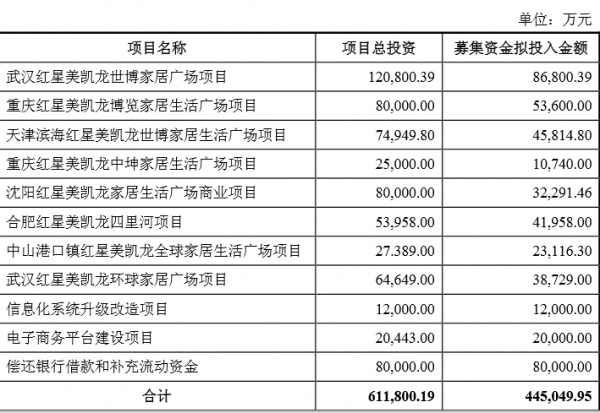

记者从预披露材料中获悉,公司拟公开发行不超过10亿股,其中新股发行数量为不超过5.3亿股,发行后的总股本为不超过35.3亿股,募集资金44.5亿元。

募集资金将用于“家居广场建设、信息化系统升级改造项目、电子商务平台建设项目、偿还银行借款和补充流动资金”四大类项目建设,共计11个项目。其中,33.3亿元将用于武汉、重庆、天津、合肥、中山等地区8个新店项目,8亿元用于偿还银行借款和补充流动资金,还有2亿元将用于电子商务平台建设。

车建兴(车建新的本名)持红星投资92%股权 是红星实际控制人

伴随着招股书的披露,红星美凯龙背后的股东身份也浮出水面。

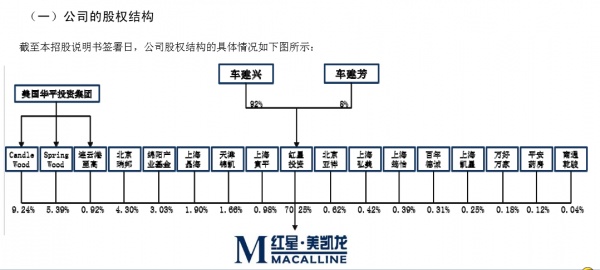

预披露材料显示,红星美凯龙于2007年6月由红星家具集团有限公司与上海红星美凯龙投资有限公司共同出资1.2亿元设立,红星家具占比90%,实际控制人为车建兴。当年11月,红星家具将所持的红星美凯龙全部股权转让给美凯龙投资。

2008年12月,红星美凯龙获得华平投资集团首轮融资,共计人民币5亿元。2010年3月,红星美凯龙获得第二轮融资,新增注册资本由新股东北京瑞邦、万好万家、北京亚祥、天津锦凯、连云港至高、绵阳产业投资基金、北京百年、上海寅平、上海筠怡、上海平安和南通乾骏,联袂以18.5亿元认缴。2010年6月发生第三次增资,新增注册资本由新股东上海美龙、上海兴凯和上海红美以9759.83万元认缴。

截至2012年12月23日,红星美凯龙注册资本30亿元,红星美凯龙投资持股70.25%,是红星美凯龙集团的控股股东。红星美凯龙董事长兼总经理车建兴持有红星投资92%的股份,是红星美凯龙集团的实际控制人。

红星自曝存在“五大风险”

此外,预披露材料还显示,投资存在五大风险。具体体现为“受房地产调控引致的需求下降风险、部分自有经营物业房屋产权存在瑕疵的风险、委托经营管理模式的风险、内部控制风险、突发事件风险”五大类。

记者获悉,红星美凯龙成立于1986年,截至2013年12月31日,公司在全国90个城市经营130家家居商场,是在国内同行业中经营家居商场数量最多的企业。公司主营业务为专业家居商场的经营、管理和专业咨询服务,主要包括“自营”和“委托经营”两种模式。

相关知识

红星IPO募资44.5亿元 近8成用于开店扩张与电商

红星美凯龙IPO拟募资44.5亿元 电商新战略首度披露

红星美凯龙IPO上路 拟募资44.5亿元

顶固集创拟IPO募资6.69亿元 将通过定制衣柜、五金及门窗布局大家居

IPO预披露企业再增25家 红星美凯龙拟募资约44.5亿元

顾家家居IPO预披露 拟募资11.6亿元

三棵树IPO拟募资3.35亿元 2018年水性涂料产能预计将达29.03万吨

南国置业定增募资15.5亿元加码主业

顾家家居拟IPO募资11.6亿

尚品宅配拟创业板上市 募资约25亿元