曲美家具IPO:财务状况令人担忧

近日,曲美家具集团股份有限公司(以下简称:曲美家具)发布首次公开发行股票招股书,招股书显示,曲美家具此次拟发行股份不超6052万股,计划融资额10.87亿元。拟在上海证券交易所上市,保荐机构为中信建投有限公司。

曲美家具表示,此次募集到的资金将用于东区生产基地项目(4.89亿元)、曲美家具品牌推广项目(2.2亿元)、偿还银行贷款(1.99亿元)和补充流动资金(1.8亿元).

不过,自从曲美家具预披露以来,其令人担忧的财务状况和严重的家族控股情况受到市场的强烈质疑。

财务状况令人担忧

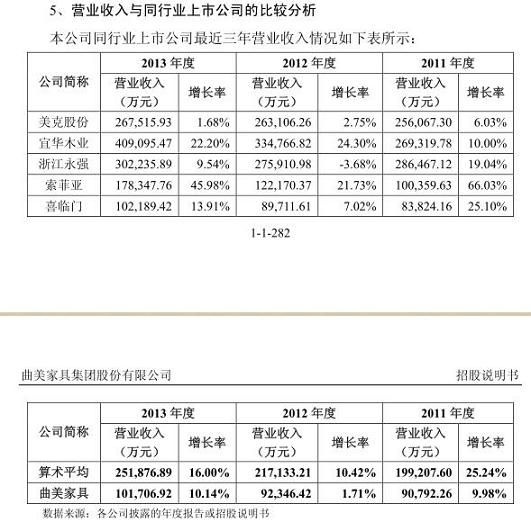

东方财富网查阅曲美家具招股书发现,曲美家具近三年来营收增长速度极为缓慢,远落后于同业的平均水平。2011~2013年家具行业上市公司营收算术平均数增长率分别为25.24%、10.42%和16.00%,而与此相比,曲美家具的营收增长速度数据就显得较为难看,仅为9.98%、1.71%、10.14%,远远低于行业平均。

另一方面,公司居高不下的负债率也给今后稳定发展带来了一定的压力,根据招股书,近年来由于公司融资渠道较为单一,长期依赖债券融资,资产负债率一直处于偏高的水平。2012年末,同行业上市公司资产负债率平均水平仅为23.79%。而2011年末??2013年末,公司的资产负债率分别为54.11%、55.15%和53.08%,远高于同行业上市公司平均水平。

值得指出的是,曲美家具表示,截至今年招股说明书签署日,账面上还有1.55亿元的长期借款本金和1194万元的利息尚未支付,此外,还有2500万元的短期借款尚未偿还。

曲美家居招股书显示,公司上市前没有引入任何一家战略投资者,所以,为了应对现金流紧张,在曲美家具的募资项目中,有1.99亿元是用于偿还银行贷款,有1.8亿元是补充流动资金。

赵氏兄弟掌控97.09%股权

曲美家具招股书显示,曲美家具实际控制人为赵瑞海、赵瑞宾。赵瑞海、赵瑞宾和赵瑞杰兄弟三人持股比例合计高达97.0894%。三兄弟分别持股额度为44.1225%、43.2599%、9.7070%,剩余2.9106%股权由剩余14名自然人股东持有。

即便是完成发行后,赵瑞海、赵瑞宾和赵瑞杰三兄弟持股比例仍然高达33.09%、32.44%、和7.28%,合计持股比例依然高达72.81%。

曲美家具不光股权高度集中,公司治理结构上也是如此,招股书显示,目前赵瑞海为曲美家具董事长、总经理;赵瑞宾为董事、副总经理,赵瑞杰为董事、副总经理。

从以上数据可以了解到,不光是发行前还是发行之后,赵瑞海、赵瑞宾都是曲美家具实际控制人。

据了解,赵瑞海从1987年卖沙发(沙发装修效果图)开始,直到将曲美家具打造为如今的品牌,有业内人士称之为“家具行业的拓荒者”,曲美家具得以发展壮大,赵氏三兄弟功不可没。“这种兄弟出来打拼,发展起来成为家族企业的现象很常见也合情合理,毕竟江山是他们打出来的,但这样的企业也存在一个弊端,就是因为权力高度集中,所以存在一定的管理风险。”长江证券一行业分析师表示。

分析人士指出,股权高度集中,较容易导致利益侵占滋生。类似此类高层架构一旦上市后,将极易导致中小股民遭受较严重的利益侵占。

股权高度集中,控股股东可将其意志强加于中小股东之上。使得中小股东的投票权显得毫无意义,这将极大的挫伤中小股东参与公司管理的积极性。从短期来看,滥用资本多数决的行为损坏上市公司本身和中小股东的利益。从长远来讲这种不正之风如若流行则必然会导致上市公司的治理机制面临极大考验,不利于我国证券市场的健康发展。

曲美家具也在招股书中坦言,不能排除在本次发行后,实际控制人通过行使表决权对公司的重大经营、人事决策等进行控制,从而损害其他股东利益的可能。

(来源:东方财富网)

相关知识

曲美家具IPO:财务状况令人担忧

证监会新增19家IPO预披露企业 曲美家具冲刺IPO

曲美家具IPO冲击波

曲美家具IPO拟募10.87亿 近半用于东区生产基地项目

曲美家具上市之路阻碍重重 前景不被看好

曲美家具冲刺上市

曲美家具更新IPO说明书 家族企业持股超过九成

证监会核准30家IPO 曲美家具拟登陆沪市

新浪独家:曲美家具上市即涨停 暴涨43.99%

独家:曲美家具上交所成功上市及背后的故事