“善变”的资本:估值逻辑调整 倒逼地产整合

与央企的整合扩张对应,近期民营开发商在资产重组方面也动作频繁。不同的是,这些动作以被动出售为主。分析指出,两者共同构成了房地产市场兼并重组大势,但也从一个侧面反映出房企在微利时代下的被动局面,以及地产股的整体式微。

7月6日,瑞安房地产终于公布了上半年业绩:合约物业销售额及其他资产处置额达人民币166.42亿元,同比上涨410%。

按照上半年市场向好的势头,房企出现业绩大幅增长并不意外。但值得注意的是,在上半年的销售收入中,除了“合约销售”以外,还出现了“其他资产处置”的统 计口径。根据瑞安房地产发布的公告,这都是公司将旗下项目整体出让的结果。且从去年以来,瑞安就对旗下项目进行了大规模整体出让。

此外,中渝置地在大规模清理土地储备;雅居乐一直有着出售旗下出租型物业和酒店的想法;即便是年度销售规模逼近700亿的世茂房地产,也在今年5月出售了旗下一宗商业项目。

与央企的整合扩张对应,近期民营开发商在资产重组方面也动作频繁。不同的是,这些动作以被动出售为主。分析指出,两者共同构成了房地产市场兼并重组大势,但也从一个侧面反映出房企在微利时代下的被动局面,以及地产股的整体式微。

资产腾挪大潮来临

今年上半年,瑞安房地产共有两宗整体交易。4月14日,公司公告称,以17.26亿元的价格,将全资子公司全部股权出售。5月3日,瑞安又分别以33.65亿元和11.34亿元的价格,出售其位于武汉的两宗物业,买方为中信泰富。

这三笔交易合计价值62.25亿元,占上半年公司销售总额的37.4%。

类似的项目或子公司股权整体出售,从去年就已开始。2015年7月,瑞安整体出售位于上海黄浦区的商业项目“企业天地”1号和2号,这两栋办公楼被售予当地机构投资者,价格为66.01亿元。12月,作为购物商场的“企业天地”3号项目又以57亿元售出。

这两笔交易的销售价格达到131.78亿元,占去年全年瑞安销售总额的6成以上。

整售项目的增加和拿地规模减少,表明瑞安正在大幅削减其房地产业务,这也极大减轻了瑞安的债务压力。有机构甚至认为,不排除瑞安有退出房地产市场,或者寻求私有化的考虑。

在这一步上走得更远的,是中渝置地。根据招商证券统计,经过与恒大、融创等公司的一系列交易,中渝置地的土地储备规模已经从2014年底的1230万平方米,下降至2015年底的85万平方米。

在做出资产或股权整体出让之前,这两家小型房企的业绩已经长期承受压力,且负债率高企。尤其是将主要业务布局在西南区域的中渝置地,早在2014年就开始寻求“买家”。

大型房企也不例外。今年5月,世茂股份将北京一栋商业物业“世茂国际中信”售予乐视控股,价格为40亿元人民币。据悉,世茂仍在讨论出售其它非核心资产的方案,不排除未来有更多类似交易。

其背景为,2015年,作为世茂股份第二大收入来源的商业地产销售业务,营业收入下降62.9%;百货业务的营业收入下降68.81%;酒店服务业务营业收入下降26.22%。有分析认为,这些业务都有可能被纳入世茂的“出售清单”中。

雅居乐也面临类似情况。在2015年年中业绩会上,由于负债率高企,雅居乐主席兼总裁陈卓林曾表示,如果价格合适,公司会出售一些经营回报较慢的非核心资产,以此灵活调配资金投放在有价值的业务上及用于偿还债务。

此后,随着市场升温,雅居乐的销售业绩出现明显回升,负债率也从2014年末的75.2%下降至2015年末的64.0%。但作为保底之策,其在年报中也 有表态:“一旦出现拖欠,相关物业的可变现净市值足以用作偿还尚欠的按揭本金连同应计利息及罚款。”暗示了其出售旗下物业的可能。

市值管理危机

近几年来,房地产业的兼并整合已经成为大趋势,且规模越来越大。中海与中信的并购案例中,交易标的价值已经超过千亿。按照多数机构的观点,此情况还将陆续出现。

这与整体市场环境密不可分。近年来,全国楼市基本面已从此前的供不应求变为供大于求,且区域市场分化明显。其带来的直接结果是:成本高企、利润率下降,通过传统路径已很难实现规模扩张。布局在非核心城市的企业,则面临严重的去化压力。

体现到资本市场上,负债率、净资产收益率等核心指标频繁触及“红线”,并直接影响到企业的评级和资金成本。

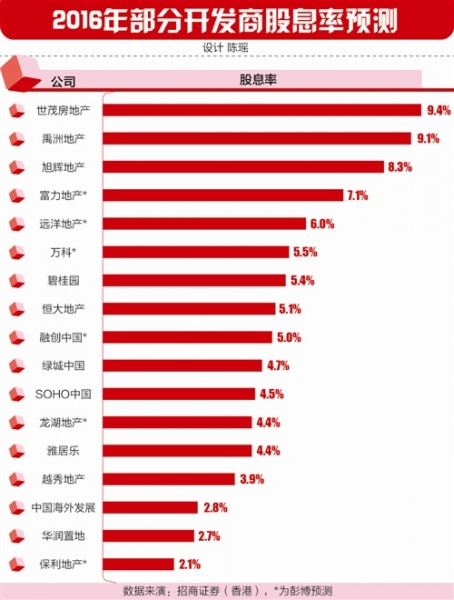

因此,从某种意义上说,房企频繁出现资产的大宗交易就成为无奈之举。按照招商证券观点,资产证券化、兼并收购和资产重组是2015年-2017年市场的三大主旋律。预计目前地产板块的低估值将引发更多私有化和资产重组。

如前所述,通过出售非核心资产,企业可明显降低负债率,并提高净资产收益率和资产周转率。但与此同时,其整体规模受损,价值土地等成本提高,将难以实现规模扩张。

更糟的情况在于,公司在出售资产之后,或面临现有项目“坐吃山空”的窘境;或出现发展模式不被资本市场认可,整体估值偏低。在此情况下,只得实施“私有化”——该方式能够使其免于承受资本市场的各种约束。

招商证券认为,在大规模清理资产之后,瑞安房地产和中渝置地都有私有化的可能。而香港老牌房企新世界中国早在2014年就曾发起过私有化要约,未果后,又于今年1月宣布再度启动私有化。

按照上海易居研究院智库中心总监严跃进的观点,这也反映出一个尴尬的现实:虽然身处“资产荒”的背景,但资本市场对待房地产的估值逻辑正在发生变化。

“前几年,如果开发商手上有大量土地储备的话,上市之前可以做估值,上市之后就是业绩,即使有一部分在二三线城市也不会影响太大。”福建一家上市房企董秘向21世纪经济报道记者表示,如今如果开发商手上握有大量土地,几乎就等同于存货、负债,甚至“不良资产”。

他还指出,唯一例外的是,这些资产全都集中在一线城市和核心二线城市,但这种情况短期内很难实现。

因此,按照严跃进的观点,由于这种估值逻辑很难发生变化,未来几年,房地产企业的市值管理将面临较大考验。

不仅如此,这还将影响到房地产板块在整体市场的权重。中信建投在报告中指出,在当前环境下,房地产行业的边际成长在下降、房地产投资对经济的边际拉动作用 也在下降。同时越来越多企业选择退出,也使得地产板块中可投资的地产标的减少,过去地产股“一呼百应”带来的蓝筹效应正在减弱。

上述机构还表示,虽然龙头地产股和区域经济、多元化转型相关的股票仍然具有配置价值,但从更长远的角度来看,地产逻辑变化很难扭转,板块的权重下降也不可逆。

相关知识

“善变”的资本:估值逻辑调整 倒逼地产整合

李嘉诚分拆后房产巨头诞生:估值超4201亿港元

金融街股权保卫战余音:重构地产股估值逻辑

寻找房企“新成长性”逻辑:重构房企估值法

链家扩张背后真相:估值盛宴还是盈利陷阱?

2019年A股首个借壳大戏:363亿元估值疑云

300天估值飙升10倍,苏银传媒不走寻常路的上市之道

绿地借壳 董事长回应:估值很客观

别多想了 人家干保洁半年多做到“估值2亿元”

爱屋吉屋:估值10亿美元 全球最快的“独角兽”