幸福里最全解读存量房贷转LPR,怎样做最省钱 2020-03-24

3月第一天,也是存量房贷利率可转换为LPR的第一天,工商、建行、农业、中国、招商、交通、光大、兴业、浦发等多家银行相继发出公告。

这是涉及到每个购房贷款人的一件大事儿,去年这个政策出来的时候,作为专业房产平台幸福里曾做过分析《事关房贷!存量贷款定价"换锚",通俗版解读来了》,但是真到执行的时候,网上各种解读还是让人看不明白,今天再来和大家聊聊这一政策出台的影响。

01 为什么要将房贷利率转换?

首先,来回顾一下LPR的"前世今生"。

2019年8月17日,央行发布〔2019〕第15号公告,决定改革完善贷款市场报价利率(LPR)形成机制。新的LPR由18家银行在MLF基础上进行加点,向全国银行间同业拆借中心提交报价,全国银行间同业拆借中心按去掉最高和最低报价后算术平均,向0.05%的整数倍就近取整计算得出LPR,于每月20日(遇节假日顺延)9点30分公布。

2019年12月28日,中国人民银行发布〔2019〕第30号公告,明确进一步推动贷款市场报价利率(LPR)运用,存量浮动利率贷款的定价基准转换为LPR的有关事宜。

以前购房贷款,都是按照央行公布的贷款基准利率定价,之前五年期以上贷款基准利率是4.9%,也就是在4.9%的基础上"打折"或"上浮",即:房贷利率=贷款基准利率*上浮比例/打折数

但是,为了贷款利率更加市场化,发挥市场对经济的调节作用,央行决定实行LPR新机制,并将LPR的应用范围从新增贷款逐步扩大到存量浮动利率贷款,其定价模式为:房贷利率=LPR+固定点差(固定点差可能为负数)

02 转换的要求及范围是什么?

幸福里发现:去年底,央行就发布了公告,如果你的房贷同时符合以下三点,需要转换:

1、在2020年1月1日前发放,或者已经签订借款合同还未发放;

2、参考贷款基准利率定价(比如"基准利率上浮10%"或"基准利率打7折");

3、浮动利率(比如利率在每年1月1日调整)。

对房贷客户来说,以下几种情况不用参与转换:

1、政策性的公积金个人住房贷款(包括组合贷款中的公积金部分)不需要转换

2、2020年12月31日前到期的个人住房贷款,不需要转换;

3、固定利率贷款。

特别要注意:如果房贷是商贷+公积金的组合贷,这次只能转商贷部分,公积金贷款部分仍然按原合同执行!

时间上,按照央行要求,转换工作自2020年3月1日开始,原则上应于2020年8月31日前完成。

并且,借款人只有一次选择权,转换之后不能再次转换。

对于怎么转,央行给了一道选择题:

选择一:固定利率。选择固定利率后,你的房贷就是维持当前利率水平不变,不受LPR利率变化影响。

选择二:"LPR+加点"浮动利率。LPR是贷款市场报价利率,是央行2019年新推出的机制,LPR每月公布一次,可升可降。加点数值=原合同当前的执行利率水平—2019年12月发布的LPR,加点数值确定后固定不变。

简言之,选择"LPR+加点"浮动利率,以后你的房贷利率会随着LPR变化,直接影响月供。

03 应该怎么选最省钱?

房贷基准利率换锚,给了所有人一次改变房贷的机会,但是机会只有一次,应该怎么选,很多人应该都会纠结。

如果选择固定利率,在未来20年或30年的整个房贷周期,都会保持不变。

如果选择一年一变的浮动利率,房贷利率每年都能调整一次,如果当年最新LPR利率下降,房贷利率同样随之下降。

那么,在选择之前,要先搞懂这两者的优势都是什么。

固定利率好处,是如果签订贷款合同之后加息,自己的房贷利率不会随之上涨。而浮动利率好处是,如果未来降息,那么房贷利率可以一直跟着调整。

问题来了,未来LPR的大周期趋势是升还是降呢?

要知道,目前全球经济已经进入宽松时代,利率走低是大势所趋,很多欧美国家已经进入负利率时代,我国的利率相比于几年前已经大幅下行。

2月27日下午,央行副行长刘国强在国务院联防联控机制举行的新闻发布会上表示:

"现在贷款利率基本上市场化了,LPR推开以后,利率下行的趋势是比较明显的,不仅报价利率本身在下行,而且带动了整个金融市场,包括信贷利率都在下行。目前来看,下行还有一定的空间,所以我们下一段对资金利率还是要继续用改革的办法,通过改善体制机制,把市场利率还存在的下降的空间给挖掘出来,同时提高政策传导渠道。"

显然,如果选择固定利率,就无法享受利率下行带来的红利。在此背景下,浮动利率比固定利率更有优势。

04 具体要怎么转换?

贷款买房,银行的贷款利率为基准利率+上浮/下调点,以往的基准利率由央行来定。

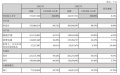

中国人民银行贷款基准利率(2015年10月24日起):

(1)短期贷款:一年以内(含一年)利率为4.35。

(2)中长期贷款:一至五年(含五年)利率为4.75;五年以上利率为4.90。

(3)个人住房公积金贷款:五年以下(含五年)利率为2.75;五年以上利率为3.25。

举例来说,如果小李的房贷是30年,其房贷利率是基准利率打9折,也就是4.9%×(1-10%)=4.41%。

如果选择固定利率,也就是说,以后的房贷利率都是4.41%,贷款合同期限内不会发生改变。

如果选择"LPR+加点"浮动利率,需要先计算加点数值,4.41%(小李现在的利房贷利率)-4.8%(2019年12月的LPR)=-0.39%,加点-0.39%确定后固定不变。

也就是说,切换后的定价为:小李的房贷利率为5年期以上的LPR减39个BP。加减的基点数在合同剩余期限内固定不变。

这里要划重点:商业性贷款利率调整时间取决于合同对于重新定价周期和重定价日的约定,而房贷利率重定价周期最短为1年,也就是说每年最多只会调整1次。

所以,虽然LPR是每月发布的,但是房贷利率最短变化期限还是一年,当然也可以改为2年、3年甚至更久。

如果小李的房贷利率约定于每年1月1日调整,那么,在2021年1月1日,利率水平会随LPR的变化而调整。

如果2020年12月20日发布的LPR下降为4.7%,那么利率水平相应调整为4.7%-0.39%=4.31%,利息支出会变少。

具体能省多少钱,在幸福里APP《重磅!房贷利息再降,楼市会逆势反弹么?》这篇文章的第二部分,有详细提到。

05 转换后房贷立刻就能少么?

经过幸福里上面的分析,不难看出,长远看来,大部分贷款客户转换为LPR更划算。

那么,何时进行转换好呢?

在2020年3月1日到2020年8月31日这期间任何时间转换都可以。

因为,转换期间都统一用2019年12月发布的LPR作为基准,同一笔贷款的点差都是一样的,并不会根据这段时间LPR的变化而变化。

目前,大多数存量商业性个人住房贷款的重定价周期为1年,且重定价日为每年1月1日。也就是说,你在这半年内进行了定价基准的转化,但是要到明年的一月才能感受到月供的变化。

还需要注意的是,若是房贷有多个借款人,共同借款人也需要确认。

如您是主借人,您的妻子是共同借款人,需要双方都办理转换且选项一致,才可办理完成。部分银行对共同借款人的确认要求在24小时内完成,也有部分银行为所有共同借款人需在主借款人提交申请第二日起7天内进行确认。

此外,若是外地办理的贷款,既可以选择在网上或手机进行业务办理,也可以到就近的银行网点进行办理,无须到原贷款银行进行业务办理。

补充一下,除了个人房贷,企业的存量贷款也可以转换定价基准,与个人房贷不同的是,企业贷款、个人消费贷款等存量浮动利率贷款细则不太相同,重定价周期,参考LPR每个人情况不一致。

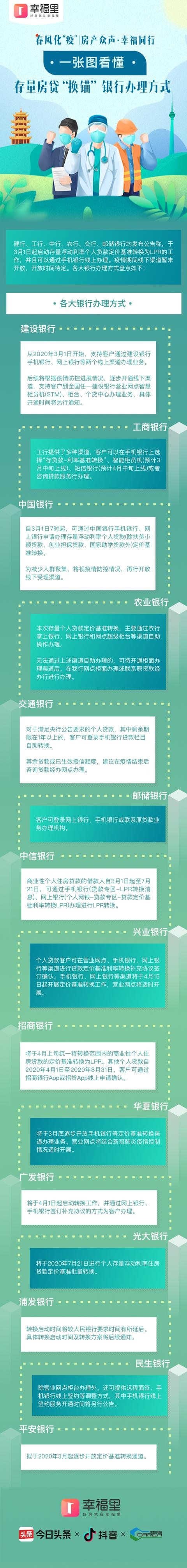

关于找谁办理,如何办理,大家可以查看各大银行的官网公告,幸福里也为大家汇总了一些主要银行的办理途径:

今年是买房的好时机么?疫情过后买房人应该如何进行决策?幸福里对话100位房产专家,为你解读楼市趋势。

上幸福里APP,看100位房产专家的观点精华

幸福里是集内容、社区、工具于一体的房产信息综合平台。产品基于个性化推荐引擎向用户推荐优质的房产内容和全面、真实的房源信息,致力于为用户提供全面、专业、可靠的购房决策支持。

责任编辑:ronghuanfen相关知识

房贷紧缩 三类人群贷款购房巧省钱

独家解读:房贷新政出台,置业有何契机?

当每月房贷超过工资,会是一种什么感觉?是满满的心酸还是幸福

存量房贷证券化近期不会大规模推出

报告称存量房贷证券化近期不会大规模推出

评论:公积金跨区域流动有助降低房贷成本

评论:公积金跨区域流动有助降低房贷成本

惠州:存量房贷利率1月起下调 业主还贷减负

亿套存量房交易时代到来,资本围猎城中村

平安银行个贷业务玩法激进 房贷转按揭打擦边球